Experian是鲜少回头看的公司,但是正是植根于历史的品质成就了Experian的当下。如果我们能更好地理解是什么塑造了Experian,我们能更好地走向未来。

—— Don Robert, Experian CEO

Experian是美国三大个人征信机构之一,拥有超过2.06万名员工,累计收集、储存并处理超过14亿个人消费者信用记录以及1.91亿企业信用记录,横跨44个国家,客户范围涵盖金融、电信、医疗、保险、零售、汽车、制造业、房地产和政府部门等众多领域。2022年实现营收63亿美元,同比增长17%;实现EBIT14亿美元,同比增长20%。

经过近200年的发展Experian仍然屹立不倒,既是公司内生增长的结果,更离不开外延并购的全球战略支持。张凯博士梳理分析了Experian波澜壮阔的发展历史,希望可以为国内征信行业、金融科技行业和消费信贷领域的发展路径提供一些借鉴和参考。

征信产品的特征决定了征信行业寡头经营的局面,并购重组和行业整合是必经的过程。

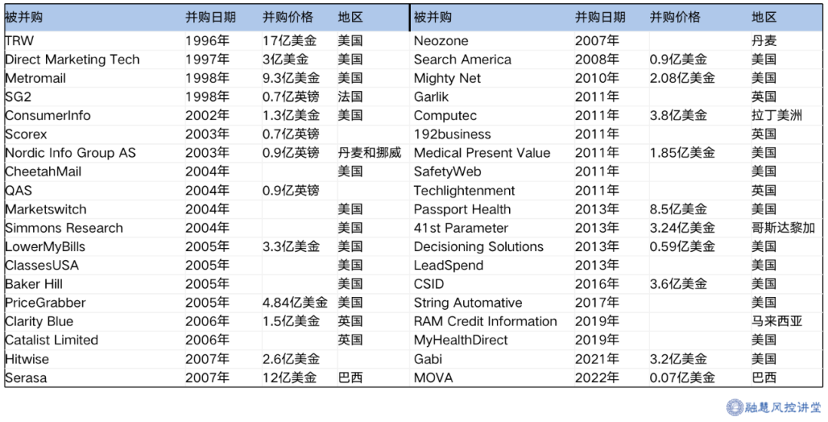

纵观Experian的并购历程可以发现,其早期(2006年以前)外延扩张主要集中在市场营销布局方面,拓展多元化业务类型;中期(2006年至2011年)开始集中扩张服务地域,成为全球征信龙头;近年(2011年以后)更多集中在数据源扩张及技术创新方面,增强公司在数据和技术这两大核心要素上的竞争优势。

Experian并购明细

Experian的并购战略大致可以分为横向扩张与纵向深化两个方向,横向扩张包括业务类型的多元化、服务地域的延伸扩张;纵向深化则是指在数据、技术方面的不断深化与加强。相比于Experian波澜壮阔的百年历史,国内征信行业正处于快速发展阶段。随着市场对整合数据越来越高的需求,未来国内征信行业也将经历扩张、并购整合的阶段,并逐渐进入成熟稳定期。

从商业模式来看,Experian主要有ToB 和 ToC两条并行的业务线。

B端主营业务包括数据服务和决策服务,帮助企业用户利用数据做出更优决策;C端主要是为在美国、巴西、英国、南非、秘鲁、哥伦比亚以及印度的消费者提供个人信用管理等服务,包括向消费者用户提供信用报告、信用评分以及在线金融教育培训,帮助个人消费者更好地了解自身信用情况、更便捷地获得金融服务。

对于征信机构而言,银行等金融机构是他们的传统客户,也是征信需求最旺盛的领域。Experian持续挖掘潜在市场空间,并依托数字化转型实现业务创新:

▶ 为金融机构提供数字化的贷款审批服务:

美国消费者在申请贷款时需要获取预先批准(Pre-approved)的资格,Experian通过简化线下申请贷款的流程,省略了提交书面材料、提前预约以及与中介机构沟通等复杂的步骤,为银行、信用合作社等金融机构提升了贷款审批的决策效率。

▶ 帮助金融机构通过数字化实现优质客户挖掘:

银行等传统金融机构的客户结构较成熟,持续获客面临瓶颈,特别是中小企业资金需求旺盛。Experian利用其精准营销和数据挖掘的能力帮助传统金融机构拓宽服务半径,解决信息不对称的问题,为银行等金融机构匹配尚未开发的优质中小型企业客户,为其业务的扩张提供新的增长动力。

▶ 提出数字化催收的创新模式:

该解决方案主要在催收评分设计、客户分层以及行动设计三方面实现了优化。在评分设计方面,改进单一模型对具体客群的风险识别问题,基于不同业务类型分别建立催收评分;在客户分层方面,有别于更关注金额的传统催收,Experian能基于客户的价值贡献、行为特征构造更为复杂的客户分层模型,更具全局观;在行动设计方面,相比单纯的压力催收,Experian更关注催收业务价值实现与客户关系维护,通过建立动态调整模型和还款曲线模型对客户的还款行为进行个性化调控。

以史为鉴,从Experian的成长之路来看,对我国征信行业发展及金融科技行业发展有哪些启示?

此外,对于Experian的核心产品体系介绍、营收结构状况及变化趋势、收入模型分析等更多的深度干货内容,请大家继续观看张凯博士的《美国金融科技行业重点案例分析》课程,以下为课程内容详情:

课程目录

第一讲 全球最大的征信机构Experian介绍

第二讲 Experian产品体系介绍

第三讲 Experian经营情况

第四讲 对我国金融科技行业和消费信贷领域的启示

课程收益

从Experian成长之路探索征信机构的成功路径,为国内征信行业、金融科技行业和消费信贷领域的发展路径提供一些借鉴和参考。

课程对象

消费信贷行业从业人员;

监管机构、行业协会等从事金融科技相关工作的人员;

高等院校、研究院等金融科技方向的学生或教职工;

其他对金融科技感兴趣的行业同仁。

上方扫码即可进入观看

美国金融科技行业研究系列内容由王劲博士和张凯博士联合推出,该系列一课程《美国消费信贷和金融科技发展概述》此前也有分享,感兴趣的伙伴欢迎随时观看~